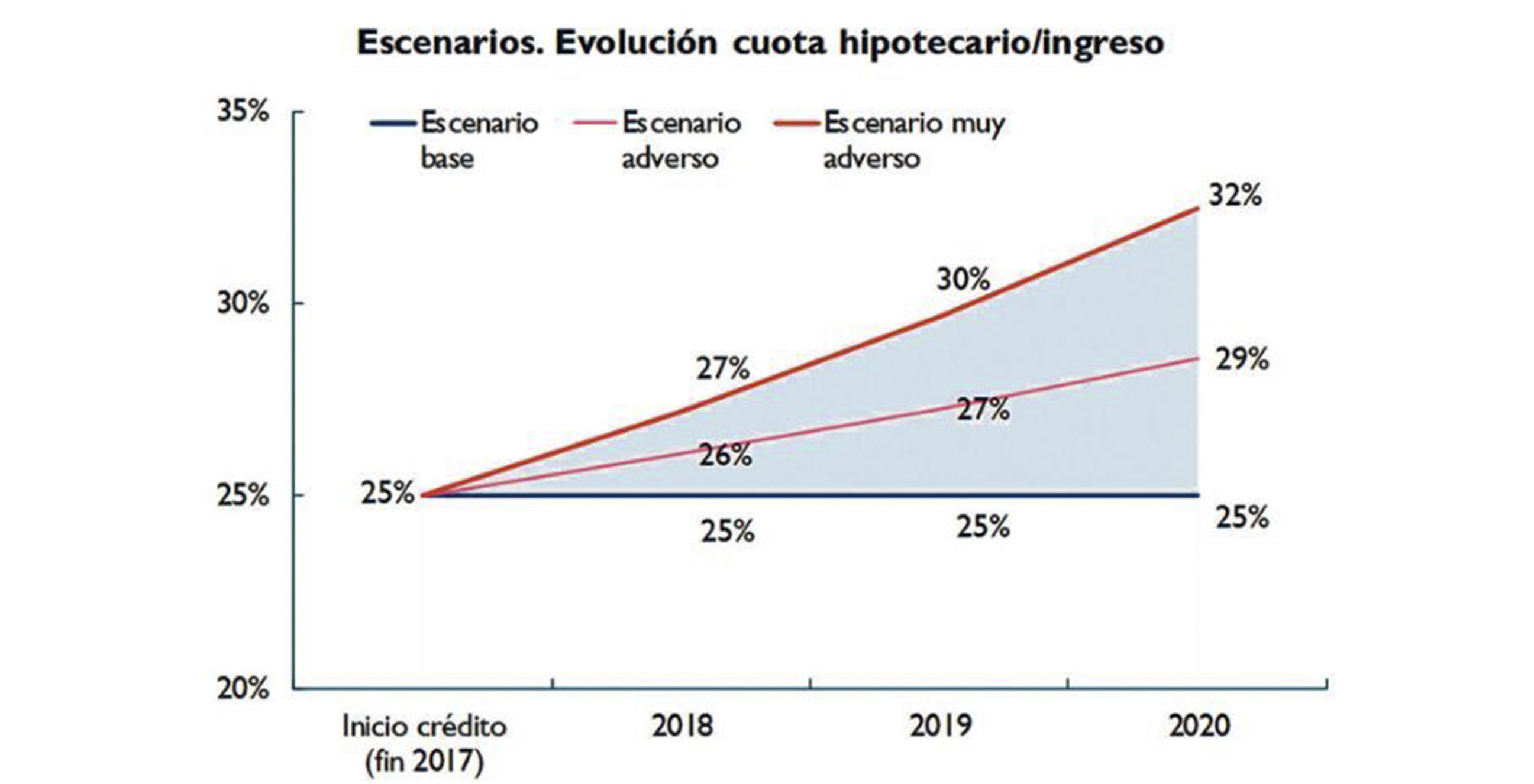

El déficit habitacional que tiene nuestro país, con más de tres millones de familias sin acceso a la vivienda propia en condiciones dignas y en un hábitat adecuado, explica en parte el boom del crédito hipotecario desde el lanzamiento de los préstamos hipotecarios UVA (Unidad de Valor Adquisitivo). En términos nominales se han otorgado aproximadamente $ 56.300 millones de este tipo de préstamos desde su inicio, con un crecimiento en el último año de más del 100%. Sabemos que hay un aspecto cultural en nuestro país, el sueño de tener “la casa propia”, que invalida cualquier análisis financiero respecto de la conveniencia de comprar o alquilar. Dejando esto al margen y asumiendo la opción menos rentable hoy de comprar una propiedad, si bien los nuevos créditos ofrecen una solución superadora a las del pasado, el diseño de este instrumento lleva riesgos intrínsecos.¿En qué consiste el préstamo? Simplemente, los créditos hipotecarios en UVA, a diferencia de los tradicionales a tasa fija, tienen un mecanismo de ajuste mensual predeterminado. El monto prestable de estas líneas se realiza en una unidad alternativa, llamada UVA, la cual se actualiza mensualmente en función al avance de los precios. Este mecanismo permite establecer tasas sobre el préstamo menores dando lugar a que los pagos iniciales sean más bajos y, por tanto, relativamente acordes a los precios de los alquileres de viviendas. De esta manera, viene a suplir un segmento insatisfecho del mercado, ya que los créditos a tasa fija convencionales tienen esquemas de devolución del monto prestado muy exigentes en sus primeros años, una alta barrera a la entrada para familias de clase media y baja.Un riesgo inmediato de este tipo de créditos está asociado a la evolución del dólar. En un régimen de mayor flotación del tipo de cambio, como el actual, los saltos en la cotización de la moneda extranjera pueden ser un dolor de cabeza para quienes hayan firmado la entrega de un crédito hipotecario, ya que entre el momento de la aprobación del crédito y el desembolso de los fondos suelen pasar entre 30 y 45 días. Por ejemplo, desde inicios de diciembre el tipo de cambio se movió más de 15%, al pasar de un valor en torno a los $ 17,6 a los $ 20,25 actuales. Esto implica que un préstamo de $ 1 millón compra, en vez de aproximadamente u$s 57.000 al momento de la aprobación, menos de u$s 50.000 (es decir, una pérdida superior a los u$s 7000).La devaluación también repercute sobre el precio de las propiedades, ya que están nominadas en dólares, por lo que habrá que pagar más pesos por las viviendas. El Índice de Salario Real en Términos del Valor del metro cuadrado de Vivienda (ISRV) elaborado por la Fundación UADE refleja una disminución del poder de compra de los salarios del metro cuadrado de viviendas usadas de 5,2 % en agosto de 2017, respecto de un año atrás.Por su parte, queda por definirse cuánto del alza del tipo de cambio se traslada a los precios de la economía, lo que afecta, a partir del ajuste del monto adeudado de los créditos hipotecarios UVA, las cuotas a abonar.Otra situación a evaluar en contexto inflacionario es el crecimiento permanente de las cuotas, acorde al ritmo de aumento de los precios. Si bien de mediano plazo los salarios tienden a crecer a la par de la inflación, de corto plazo puede producirse un desfasaje, por lo que la cuota a pagar se puede volver muy onerosa para las familias. Incluso, cuando los salarios se ajusten anualmente según la inflación (por ejemplo, por la introducción de la “cláusula gatillo”), en general los incrementos salariales no se realizan mensualmente, por lo que a lo largo de un año se pueden producir desbalances entre las cuotas y los ingresos de las familias.Supongamos, para ilustrar este punto, que una persona/familia tomó a fines de 2017 un préstamo hipotecario UVA por un equivalente a u$s 100.000 a la tasa fija promedio ponderada vigente a fin ese año (de un 5% anual). La cuota mensual del crédito al momento de la aprobación (poco menos de $ 8000) exigía un ingreso mensual mínimo de aproximadamente $ 31.500 (relación cuota ingreso máxima del 25%). Se presentan tres escenarios: el escenario base en el cual los salarios se incrementan a la par de la inflación y dos alternativos en el que el alza de los salarios resulta inferior a la de los precios (pérdida del poder adquisitivo).En estos escenarios, mientras que al momento de tomar el crédito el pago de la cuota del préstamo equivalía al 25% del ingreso de la persona/familia, a fin de 2020 en el escenario “adverso” este porcentaje se elevaría a casi el 30% y para el “muy adverso” al 32%, con cuotas mensuales entre $ 12.000 y $ 13.500 por cada u$s 100.000 solicitados a fines de 2017.Los escenarios analizados resultan un tanto extremos al suponer pérdidas del poder adquisitivo del salario del orden del 5% y 10% por tres años consecutivos. Por el contrario, las remuneraciones crecieron por sobre la UVA desde su creación. Sin embargo, a través de este ejercicio se buscó ilustrar el mayor riesgo que encontramos detrás de estos préstamos hipotecarios, sin mencionar el hecho del compromiso asumido al momento de solicitar el crédito de destinar, como mínimo, el 5% del poder adquisitivo al pago de cuotas.Entendemos que difícilmente el mercado ofrezca financiamiento para la adquisición de viviendas accesible y minimizando los riesgos para el tomador en una economía con un problema de inflación aún irresuelto.